Образец приказа о выплате денежной компенсации за неиспользованный отпуск

- 2024

Зарплата и кадры СиСофт Компенсация за неиспользованный отпуск при увольнении

Программное обеспечение Компенсация за неиспользованный отпуск при увольнении

Компенсация за неиспользованный отпуск при увольнении

Если работник увольняется, не отгуляв свой основной или дополнительный отпуск полностью, в последний день работы ему надо выплатить компенсацию. Отметим, что это касается и людей, работающих по совместительству. Компенсацию за неиспользованный отпуск рассчитывают так же, как и отпускные, то есть исходя из среднего заработка работника (ст. 139 Трудового кодекса РФ). Согласно новой редакции статьи 139 Трудового кодекса РФ, теперь средний заработок определяют так. Складывают зарплату за последние двенадцать календарных месяцев, предшествующих месяцу. в котором сотрудник собирается увольняться. Полученный результат делят на 12 и на среднемесячное число календарных дней – 29,4. Так получают среднедневной заработок. Для расчета компенсации за неиспользованный отпуск эту величину умножают на количество календарных дней неиспользованного отпуска.

Для расчета количества календарных дней отпуска, за которые необходимо заплатить компенсацию, в соответствии со статьей 423 Трудового кодекса РФ, следует руководствоваться Правилами об очередных и дополнительных отпусках (утверждены НКТ СССР 30 апреля 1930 г.). В пункте 28 этого документа сказано, что если сотрудник отработал в организации не менее 11 месяцев, то ему положена полная компенсация – за 28 календарных дней. В остальных случаях выплачивается пропорциональная компенсация. При этом на каждый полный месяц работы приходится 2,33 календарных дня отпуска (28 дн. 12 мес.).

Округлять полученное количество дней до целого значения нужно, если такой порядок прописан в коллективном договоре (письмо Минсоцздравразвития от 7 декабря 2005 г. № 4334-17). В письме сказано, что законодательство не обязывает организации округлять количество дней неиспользованного отпуска, однако такое решение фирма может принять самостоятельно, закрепив его в коллективном договоре или Положении об оплате труда (если таковое имеется).

При подсчете учитываются выплаты, предусмотренные системой оплаты труда, установленной на предприятии. Поэтому, принимая решение о том, какие выплаты учитывать, а какие нет, бухгалтер должен посмотреть, что прописано в коллективном или трудовом договоре, положении об оплате труда, положении о премировании и других документах, регулирующих оплату труда на предприятии.

Примерный перечень начислений, учитываемых при расчете среднего заработка, указан в пункте 2 Положения о средней зарплате. Это основная зарплата сотрудника, которая рассчитана по тарифным ставкам или сдельным расценкам, различные надбавки и доплаты и т. д. Обратите внимание: это перечень основных выплат. Поэтому, даже если какая-то выплата в нем не упомянута, это не значит, что включать в расчет ее нельзя. Главное, чтобы, как мы уже сказали, она была связана с оплатой труда и предусмотрена системой заработной платы, применяемой на предприятии.

Однако есть выплаты, которые не учитывают при расчете компенсации, независимо от того, что написано в документах организации. Это суммы больничных и пособий по беременности и родам, а также средний заработок, выплачиваемый в предусмотренных законом случаях. Полный перечень таких выплат приведен в пункте 4 Положения о средней зарплате. Разумеется, исключить нужно не только суммы, но и дни, за которые они были начислены. Кроме того, расчетный период уменьшают на дни, за которые работнику ничего не выплачивалось. Скажем, когда человек брал отпуск за свой счет.

Таким образом, зачастую возникают ситуации, когда расчетный период (12 календарных месяцев) отработан не полностью. В этом случае среднедневной заработок подсчитывают иначе. А именно – сначала определяют общую сумму выплат, учитываемых при расчете. Затем подсчитывают число отработанных дней. Для этого количество месяцев, которые отработаны полностью, умножают на 29,4. А число фактически отработанных дней в неполных месяцах, рассчитанных по графику пятидневной рабочей недели, умножают на коэффициент 1,4. Такой порядок установлен пунктом 9 Положения о средней зарплате.

Пример.

Сотрудница предприятия работает с 1 декабря 2005 года.

14 ноября 2006 года она написала заявление об увольнении по собственному желанию. В отпуск она не ходила, поэтому ей надо выплатить компенсацию за неиспользованный отпуск. Фактически сотрудница отработала на предприятии не менее 11 месяцев. Поэтому ей выплатят компенсацию за весь год (п. 28 Правил). То есть компенсацию надо начислить за 28 дней.

Средний заработок для расчета компенсации определяется исходя из 12 предшествующих календарных месяцев. То есть расчетный период для определения среднедневного заработка сотрудницы – с 1 ноября 2005 года по 31 октября 2006 года.

В август сотрудница болела, то есть в этот месяц она отработала только 19 дней из 23, что соответствует 26,6 календарным дням (19 дн. x 1,4). В расчетном периоде сотрудница заработала 78 320 руб. Среднедневной заработок составил:

78 320 руб. (26,6 дн. + 29,4 дн. х 11 мес.) = 223,77 руб.

То есть сумма компенсации за неиспользованный отпуск будет такой:

223,77 руб. x 28 дн. = 6265,56 руб.

Компенсации за неиспользованный отпуск при увольнении, которые выплачены в соответствии с трудовым законодательством, включаются в состав расходов на оплату труда (п. 8 ст. 255 Налогового кодекса РФ). Значит, такие затраты можно исключить из налогооблагаемых доходов организации при расчете налога на прибыль.

Есть здесь, правда, одно исключение. Оно касается компенсаций, которые выплачивают за дополнительный отпуск, который организация самостоятельно установила своим работника сверх норм, предусмотренных законодательством. Дело в том, что суммы сверхнормативных отпускных не учитывают при расчете налога на прибыль (п. 24 ст. 270 Налогового кодекса РФ). Соответственно нельзя учесть при налогообложении и суммы компенсаций по сверхнормативным дополнительным отпускам. То же самое можно сказать и о любых суммах компенсации, которые выплачены в больших размерах, чем это предусмотрено законодательством.

Момент, когда компенсацию можно учесть для налогообложения, зависит от метода, которым считают доходы и расходы. Если применяется метод начислений, то компенсация списывается в расходы в том месяце, в котором она начислена. Ну а при кассовом методе сумму компенсации включают в расходы того периода, в котором работнику выданы деньги.

Теперь поговорим о едином социальном налоге и взносах на обязательное пенсионное страхование. Компенсация за неиспользованный отпуск, которую выдают увольняющемуся сотруднику, ЕСН не облагается (подп. 2 п. 1 ст. 238 Налогового кодекса РФ). При этом неважно, уплачивается она за текущий год или за предыдущие отпуска. Не считается ЕСН и с суммы компенсации, которая выплачена сверх размеров, установленных законодательно, или за дополнительные отпуска, которые организация предоставляет по собственной инициативе. Правда, основание здесь другое – пункт 3 статьи 236 Налогового кодекса РФ. Соответственно не надо начислять на сумму компенсации и пенсионные взносы. Ведь такие взносы начисляют с тех же выплат, что и ЕСН.

То же касается и взносов на обязательное страхование от несчастных случаев на производстве и профзаболеваний. В пункте 1 Перечня выплат, на которые не начисляются страховые взносы в ФСС России, упомянута компенсация за неиспользованный отпуск, выплачиваемая в связи с прекращением трудового договора.

И, наконец, о налоге на доходы физических лиц. Вообще-то компенсации, которые выплачивают в соответствии с действующим законодательством, данным налогом не облагаются. Однако для компенсаций за неиспользованный отпуск при увольнении сделано исключение (абз. 6 п. 3 ст. 217 Налогового кодекса РФ). Их включают в совокупный доход работников. Поэтому с суммы компенсации налог на доходы физических лиц удержать придется.

Если отпуск за текущий рабочий год был предоставлен авансом и к моменту увольнения рабочий год полностью не отработан, то сумма среднего заработка за неотработанные дни отпуска удерживается из заработной платы работника. Об этом сказано в статье 137 Трудового кодекса РФ.

Удержание не производится, если работник увольняется в результате:Замена отпуска деньгами

Статья 126 Трудового кодекса РФ позволяет выплатить работнику компенсацию взамен части ежегодного отпуска, которая превышает 28 календарных дней. Исключение сделано лишь для беременных женщин, несовершеннолетних сотрудников и работников, занятых на вредных производствах. Эти категории заменить часть отпуска компенсацией не могут.

Чтобы получить компенсацию взамен отпуска, работник должен написать соответствующее заявление с просьбой выдать ему деньги. Руководитель рассматривает это заявление. И если считает возможным, может издать приказ о выплате работнику денежной компенсации за неиспользованные отпуска.

Федеральный закон № 90-ФЗ уточнил, в каком порядке считать компенсацию в этом случае. В новой редакции статьи 126 Трудового кодекса РФ теперь четко сказано «при суммировании ежегодных оплачиваемых отпусков или перенесении ежегодного оплачиваемого отпуска на следующий рабочий год денежной компенсацией могут быть заменены часть каждого ежегодного оплачиваемого отпуска, превышающая 28 календарных дней, или любое количество дней из этой части».

То есть, допустим, человек не был отпуске в 2004 году, а в 2005 году отдыхал только 14 дней. Всего сумма накопленного отпуска 42 дня (28 + 14). Идет в отпуск в конце 2006 года на 28 календарных дней, а накопленные к моменту отдыха дни (42) просит оплатить ему деньгами. Так вот, согласно поправке деньгами теперь работник ничего не получит, ему нужно будет отдыхать эти дни. Дело в том, что компенсировать можно лишь те дни каждого из неиспользованных ежегодных отпусков, которые превышают 28 календарных дней. То есть дни неиспользованных отпусков теперь не суммируются. Другими словами, если работнику не положены удлиненный основной или дополнительный отпуска, компенсацию ему деньгами взамен части отпуска не выплатят.

Добавим, что если отпуск работнику не предоставляется в течение двух лет подряд, то это является нарушением трудового законодательства (ст. 124 Трудового кодекса РФ). В этом случае, если работнику откажутся выплатить компенсацию, он может обратиться в комиссию по трудовым спорам. Такую комиссию по инициативе работников создают в организации. Она состоит из равного количества представителей работников и администрации. Если такой комиссии не создано, то работник вправе обратиться в суд. Индивидуальные трудовые споры решают суды общей юрисдикции (ст. 381 Трудового кодекса РФ).

Порядок расчета компенсации, которая выплачивается взамен части отпуска, аналогичен тому, который применяют, определяя размер компенсации при увольнении.

Пример

Сотрудник работает на предприятии с 1 ноября 2004 года. Отпуск за рабочий год с 1 ноября 2004 года с 31 октября 2005 года он отгулял не полностью. Отдыхал он всего 20 дней. Затем в соответствии с утвержденным графиком он пошел в отпуск только в ноябре 2006 года. Сотрудник подал заявление с просьбой предоставить ему очередной отпуск сроком 28 календарных дней (рабочий год с 1 ноября 2005 года по 31 октября 2006 года). Кроме того, написал на имя директора фирмы заявление с просьбой выплатить ему денежную компенсацию за не полностью использованный отпуск в прошлом рабочем году. Всего 8 дней.

Однако сотруднику выплатят отпускные за 28 дней очередного отпуска. Компенсацию в этом случае ему начислять не будут. Ведь деньги платят лишь за ту часть каждого из неиспользованных отпусков, что превышают 28 дней. А таких дней у сотрудника нет. Поэтому 8 дней неиспользованного отпуска ему надо будет отгулять.

Средства, которые выплачены взамен части отпуска, также включают в состав расходов на оплату труда. Ведь они начисляются в соответствии с трудовым законодательством. Как и в случае с увольнением, деньги взамен за самостоятельно установленные организацией дополнительные отпуска не учитывают при расчете налога на прибыль.

С суммы компенсации, которую выплачивают взамен той части отпуска, которая превышает 28 календарных дней, ЕСН заплатить придется. Дело в том, что компенсация за неиспользованный отпуск без увольнения в статье 238 Налогового кодекса РФ не упомянута. Начислить придется и пенсионные взносы. Ведь как мы уже отмечали, они платятся с той же базы, что и ЕСН.

Аналогичная ситуация и со страховыми взносами на обязательное страхование от несчастных случаев на производстве и профзаболеваний. Их не надо начислять, если деньги взамен отпуска выплачиваются в связи с прекращением трудового договора. Получается, что компенсация, которая выдана в других случаях, взносами облагается.

И, наконец, о налоге на доходы физических лиц. Сумма средств, выдаваемая взамен отпуска, облагается этим налогом. Поэтому удержать налог на доходы физических лиц придется.

Источник: "Российский бухгалтер" 17.08.06

Образец заявления на увольнение с компенсацией за неиспользованный отпуск

Очень часто случается ситуация написать документ важно чрезвычайно срочно. И, в большинстве случаев, срочность настолько велика, что от правильности содержания зависит будущее. В таком случае существует несколько способов решения. Пойти к специалисту, который напишет обращение профессионально.

Либо разыскать действительный образец у друзей и вписать правильные сведения в правильные поля. Каждый из приведенных способов содержит свои за и против. В выборе с адвокатом Вы будете вынуждены заплатить.

Стоимость будет зависеть от состава обращения. В случае, если Вы решите изготовить документ сами платить будет не нужно. Но никто не даст гарантии, что обращения будут изложены хорошо.

Хотелось бы, чтобы найденный шаблон будет подспорьем в разрешении проблемы.

Компенсация за неиспользованный отпуск: особенности расчета. статьи за 24.06.. экономика и жизнь.

Часть ежегодного оплачиваемого отпуска, превышающая 28 календарных дней, по письменному заявлению работника может быть заменена денежной компенсацией.

Работник может в любое время обратиться к работодателю с подобным заявлением.

Необходимость выплатить компенсацию за неиспользованный отпуск может возникнуть и при увольнении работника. Особенности выплаты компенсации в обоих случаях разъясняет Борис Чижов, заместитель начальника отдела Управления делами Роструда.

Итак, компенсация за неиспользованный отпуск может быть выплачена в двух случаях: в период работы и при увольнении. Рассмотрим обе ситуации.

Выплата компенсации в период работы

При применении на практике ст. 126 ТК РФ следует обратить внимание на два обстоятельства.

Первое. Инициатива о замене денежной компенсацией той части отпуска, которая превышает 28 календарных дней, принадлежит исключительно работнику. Без письменного заявления работника работодатель в одностороннем порядке рассматривать этот вопрос права не имеет.

Второе. Работодатель, в свою очередь, рассматривая такое заявление работника, может с ним согласиться и выплатить денежную компенсацию, а может - в связи с производственными условиями или по иным соображениям — с просьбой работника не согласиться и предоставить ему весь отпуск целиком.

Вместе с тем не допускается замена денежной компенсацией ежегодного основного оплачиваемого отпуска и ежегодных дополнительных оплачиваемых отпусков беременным женщинам и работникам в возрасте до 18 лет, а также ежегодного дополнительного оплачиваемого отпуска работникам, занятым на работах с вредными и (или) опасными условиями труда, за работу в соответствующих условиях (за исключением выплаты денежной компенсации за неиспользованный отпуск при увольнении ). Такая замена отпуска деньгами не допускается, даже если работники об этом очень просят работодателя.

Размер компенсации за неиспользованный отпуск определяется по тем же правилам, которые применяются при подсчете среднего заработка за время отпуска.

В соответствии со ст. 139 ТК РФ средний дневной заработок для оплаты отпусков и выплаты компенсации за неиспользованные отпуска исчисляется за последние 12 календарных месяцев путем деления суммы начисленной заработной платы на 12 и на 29,4 (среднемесячное число календарных дней).

пример 1

Локальным нормативным актом (ЛНА) организации установлено, что работники, имеющие длительный стаж работы, получают дополнительный оплачиваемый отпуск. На основании этого ЛНА работнику, имеющему оклад 18 500 руб. установлен дополнительный отпуск за стаж работы — три календарных дня.

В августе г. работнику предоставляется ежегодный отпуск. Работник подал письменное заявление с просьбой заменить дополнительный отпуск, превышающий 28 календарных дней, денежной компенсацией. Работодатель эту просьбу удовлетворил.

В расчетный период войдет период с 1 августа г. по 31 июля г.

так как работник отработал расчетный период полностью, средний дневной заработок будет равен:

(18 500 руб. х 12 мес.). (12 мес. x х 29,4 к. дн.) = 629,3 руб./к. дн.

Средняя зарплата, сохраняемая на период отпуска, составит:

629,3 руб./к. дн. х 28 к. дн. = = 17620,4 руб.

Компенсация за неиспользованные дни дополнительного отпуска в этом случае будет равна:

629,3 руб. х 3 к. дн. = 1887,9 руб.

Компенсация при увольнении

Вопрос о выплате работнику компенсации за неиспользованный отпуск при его увольнении регламентирован ст. 127 ТК РФ.

Учитывая, что отпуск должен предоставляться ежегодно, работники реализуют свое право на отпуск путем получения отпуска в натуре. А поскольку увольняемому работнику, как правило, отпуск в натуре предоставить невозможно, выплачивается компенсация.

Согласно ст. 114 ТК РФ ежегодные оплачиваемые отпуска предоставляются всем работникам, поэтому положение ст. 127 ТК РФ распространяется на сезонных, временных работников, а также на тех, кто работает по совместительству.

При увольнении работнику выплачивается денежная компенсация за все неиспользованные отпуска. Все суммы, причитающиеся работнику, в том числе и компенсацию за неиспользованный отпуск, работодатель обязан выплатить работнику в день его увольнения.

Отпуск, подлежащий замене денежной компенсацией при увольнении, рассчитывается исходя из того, что полный отпуск полагается сотруднику, отработавшему полный рабочий год. Если рабочий год полностью не отработан, дни отпуска, за которые должна быть выплачена компенсация, рассчитываются пропорционально отработанным месяцам. При этом излишки, составляющие менее половины месяца, исключаются из подсчета, а излишки, составляющие не менее половины месяца, округляются до полного месяца (см. «Правила об очередных и дополнительных отпусках», утвержденные НКТ СССР 30.04.30 с последующими изменениями и дополнениями).

При увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск. работодатель может произвести удержания из его зарплаты за неотработанные дни отпуска для погашения его задолженности работодателю.

По письменному заявлению работника неиспользованные отпуска могут быть предоставлены ему с последующим увольнением (за исключением случаев увольнения за виновные действия).

При увольнении в связи с истечением срока трудового договора отпуск с последующим увольнением может предоставляться и тогда, когда время отпуска полностью или частично выходит за пределы срока этого договора. В этом случае днем увольнения также считается последний день отпуска.

При предоставлении отпуска с последующим увольнением при расторжении трудового договора по инициативе работника этот работник имеет право отозвать свое заявление об увольнении только до дня начала отпуска и если на его место не приглашен в порядке перевода другой работник.

Во всех случаях предоставления отпуска с последующим увольнением днем увольнения считается последний день отпуска. Поступить на другую работу. которая будет являться для работника основной, а не работой по совместительству. работник может только после окончания отпуска.

В то же время выдача всех причитающихся работнику от работодателя сумм, а также трудовой книжки с внесенной в нее записью об увольнении производится перед уходом работника в отпуск (см. Определение КС РФ от 25.01.2007 № 131-О-О).

На практике бывает, что при увольнении работника кадровой службой «находятся» дни неиспользованных отпусков в прежних годах. Иногда бухгалтеры затрудняются в решении вопроса, как рассчитать компенсацию за отпуска, которые были несколько лет назад, когда и условия труда, и его оплата существенно отличались от сегодняшних правил.

И тогда бухгалтеры говорят о том, что дни старых отпусков «сгорели». Но это в корне противоречит части 1 ст. 127 ТК РФ, где однозначно установлено, что «при увольнении работнику выплачивается денежная компенсация за все неиспользованные отпуска».

Что касается среднего дневного заработка для определения размера компенсации, бухгалтеру нет никакой необходимости поднимать ведомости за прошлые годы для определения выплат, учитываемых при исчислении среднего заработка. Для расчета достаточно просуммировать выплаты за последние 12 календарных месяцев перед увольнением и разделить их на 12 и на 29,4.

пример 2

При увольнении работника в июле г. выяснилось, что у него остались неотгулянными в 2006 г. два календарных дня отпуска (оклад — 5000 руб.), в 2008 г. — четыре (оклад — 5800 руб.), в г. — три (оклад — 9000 руб.), а за рабочий год — — 28 календарных дней (оклад с г. — 12 000 руб.). Требуется определить размер компенсации за неиспользованные отпуска.

Расчетным периодом в этом случае будет время с 1 июля г. до 30 июня г.

Если других выплат, которые следует учесть при исчислении среднего заработка, у работника не было, средний дневной заработок будет равен:

(12 000 руб. х 12 мес.). (12 мес. х х 29,4 к. дн.) = 408,16 руб./к. дн.

Размер компенсации за неиспользованный отпуск определится следующим образом:

408,16 руб./к. дн. х (2 к. дн. + + 4 к. дн. + 3 к. дн. + 28 к. дн.) =

= 15101,92 руб.

Как видно из приведенного примера, сведения о зарплате за время, не вошедшее в расчетный период, нам не понадобились.

Отпуск с последующим увольнением

Днем увольнения считается последний день отпуска. И именно эту дату следует указать в трудовой книжке. Причем последним днем работы станет последний день выхода сотрудника на службу.

Такой вывод сделан в определении Конституционного суда РФ от 25 января 2007 г. № 131-О-О.

Как видим, в данном случае понятия «день увольнения» и «последний день работы» не совпадают. А значит, отдать трудовую книжку и произвести полный расчет с работником необходимо до его ухода в отпуск - в последний день работы.

Фактически трудовые отношения с работником прекращаются с началом его отпуска. Эта же точка зрения отражена и в письме Роструда от 24 декабря 2007 г. № 5277-6-1.

Можно ли перенести увольнение?

Отметим, что, даже если работник в отпуске заболеет, не переносятся ни его отпуск, ни дата увольнения. Поскольку с началом отпуска трудовые отношения прекращаются, и работодатель уже не обязан продлевать отпуск на дни болезни, несмотря на общее правило, предусмотренное статьей статьей 124 Трудового кодекса РФ. Правда, за время болезни работнику нужно будет выплатить пособие по временной нетрудоспособности .

Каким днем датировать приказ об увольнении?

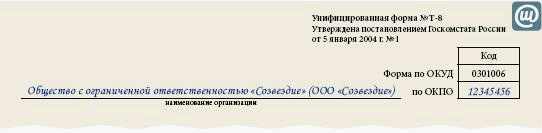

Работник, которому перед уходом из компании предоставили отпуск, должен написать два заявления - одно на отпуск, другое на увольнение. На их основании будут изданы два приказа - о предоставлении отпуска (для него есть унифицированная форма № Т-6) и о расторжении трудового договора (унифицированная форма № Т-8). Подробнее об этом смотрите ниже.

Трудовое законодательство не запрещает издавать приказ об увольнении раньше самой даты ухода. То есть приказ может быть датирован 15 августа, и в нем будет сказано, что человека увольняют 14 сентября. Тем более что с началом отпуска отозвать свое заявление работник уже не сможет.

А вот датировать приказ об увольнении последним днем отпуска, составляя его в последний рабочий день сотрудника, нелогично. Ведь тогда собьется сквозная нумерация документов.

Право на отпуск с последующим увольнением имеют не все работники

Работник, которого увольняют за виновные действия, не может претендовать на отпуск с последующим увольнением (ст. 127 ТК РФ). Например, сотрудник, который многократно не выполнял трудовые обязанности и получил за это дисциплинарные взыскания, последнее из которых - увольнение, лишен права на такой отпуск.

Работодатель не обязан предоставить работнику отпуск с последующим увольнением

В статье 127 Трудового кодекса РФ формулировка обтекаемая: отпуск с последующим увольнением Может быть предоставлен. Слова «может быть» фактически означают, что окончательное решение - предоставить отпуск или нет - принимает работодатель.

Этот вывод подтверждает определение Конституционного суда РФ от 5 февраля 2004 г. № 29-О. В нем отмечается, что работодатель по письменному заявлению работника предоставляет ему перед увольнением неиспользованные отпуска «при наличии возможности». То есть он может и отказать, что ему, зачастую, выгоднее.

Однако если стороны заключили соглашение о расторжении трудового договора. в котором прописали, что сотруднику полагается отпуск с последующим увольнением, работодатель в дальнейшем не вправе в нем отказать (см. образец).

Как получить компенсацию за неиспользованный отпуск

Все чаще работающее население страны сталкивается с реалиями повседневной трудовой деятельности, среди особенностей которой прочно закрепилось понятие «авральный период», ставшее бичом сотрудников и действенным регулятором работодателей, не желающих отпускать первых в отпуск. В данном материале речь пойдет об условиях предоставления компенсации за неиспользованный отпуск.

От рассвета до заката

Как часто мы слышим от руководства о серьезном периоде в жизни компании, и, как следствие, нежелательности выхода на заслуженный отдых в этот напряженный для нее момент. Многие согласятся, что нередко создается ощущение бесконечности «аврального периода», по своей продолжительности сравнимым лишь с бесконечностью вселенной.

Последствия «просьбы» начальства так же известны – накапливается большое количество дней неиспользованного отпуска, порождающего желание работника поменять его часть на реальные деньги. Законом подобное желание уже давно регламентировано и отображено в статьях 126 и 139 Трудового Кодекса РФ.

Итак, согласно вышеуказанным статьям, компенсация за неиспользованный отпуск возможна лишь при увольнении и в том случае, если сотруднику причитается отпуск более 28 календарных дней. При иных обстоятельствах оплата неиспользованной части отпуска не предусмотрена, однако имеются свои нюансы.

Рассмотрим ситуацию более подробно. В России составлен список всех профессий, которым предусмотрен отпуск, превышающий стандарт в 28 календарных дней. Данный перечень утверждается на законодательном уровне. Обладателями подобных отпусков, к примеру, являются:

Список довольно солидный, но состоит в основном из работников бюджетных организаций. Все, кто входит в установленный перечень вправе перевести неиспользованные дни отпуска в денежный эквивалент. Здесь есть свое «но».

Так, денежную компенсацию можно получить только за те дни, которые начислены сверх стандартного отпуска (28). Например, если работнику образовательного учреждения законом предусмотрен отпуск в размере 56 дней, то получить компенсацию возможно только за 28 «дополнительных» дней (56 – 28 = 28).

Однако не все работники, имеющие удлиненные основные отпуска, вправе рассчитывать на денежную компенсацию. К примеру, работники, чья трудовая деятельность сопряжена с вредными для здоровья веществами, не могут рассчитывать на подобную замену, поскольку входят в число лиц, которым закон запрещает компенсировать неиспользованные дни деньгами.

Законом запрещено производить замену и тем, кто работает в районах крайнего севера. Другими словами, подобным образом закон встает на защиту здоровья.

Не могут получить компенсацию и работники, не достигшие 18-летнего возраста, а также беременные женщины.

Компенсация за неиспользованный отпуск

В каких случаях работник может получить деньги вместо отпуска?

- У нас в компании есть сотрудники, которые отказывались ходить в отпуск. У многих из них накопилось приличное количество отпускных дней. Сейчас они просят выдать им денежную компенсацию.

Вправе ли мы пойти им навстречу?

- Сначала проверьте, соответствует ли желание работников нормам законодательства. Денежная компенсация за неиспользованный отпуск выплачивается:

- при увольнении сотрудника, не использовавшего свое право на отпуск (денежная компенсация положена за все дни) (ст. 127 ТК РФ, п. 28 Правил об отпусках);

- при замене компенсацией части ежегодного отпуска, которая превышает 28 календарных дней, то есть за дополнительный отпуск (ст. 126 ТК РФ).

Отдельным категориям сотрудников заменять отдых денежной компенсацией нельзя (см. таблицу).

Дополнительные отпуска предоставляются как по требованию законодательства, так и по инициативе самого работодателя на основании коллективного договора или локальных нормативных актов (см. таблицу).

Выплата денежной компенсации за неиспользованный отпуск

В каких случаях выплачивается денежная компенсация

В соответствии со ст. 127 ТК РФ при увольнении работнику выплачивается денежная компенсация за все неиспользованные отпуска независимо от того, какова их общая продолжительность и по каким основаниям прекращается трудовой договор.

Компенсация за неиспользованный отпуск выплачивается работнику в день увольнения. Если работник в этот день не работал, то данная сумма должна быть выплачена не позднее следующего дня после предъявления уволенным работником требования о расчете (ч. 1 ст. 140 ТК РФ).

Типичные ошибки работодателей при выплатах и удержаниях из заработной платы

Судебная практика показывает, что зачастую работодатель и работник не вполне понимают свои права и обязанности, связанные с начислением и получением заработной платы. В настоящей статье хотелось бы затронуть наиболее болезненные для сторон трудового договора аспекты трудовых отношений - взыскание заработной платы и начисление премий.

Взыскание заработной платы и компенсации за неиспользованный отпуск

В части оплаты труда работодатели зачастую нарушают действующее законодательство, но при этом забывают, что выплата заработной платы является одной из главных их обязанностей. Многие компании даже не задумываются о том, что при наличии такого нарушения их могут подвергнуть не только административному штрафу, но и уголовному преследованию.

Понятие, размеры и порядок выплаты заработной платы регулируются гл. 21 ТК РФ.

К сведению . Статья 133 ТК РФ предусматривает, что месячная заработная плата работника, полностью отработавшего за этот период норму рабочего времени и выполнившего нормы труда (трудовые обязанности), не может быть ниже минимального размера оплаты труда (МРОТ).

Заработная плата работнику устанавливается трудовым договором в соответствии с действующими у данного работодателя системами оплаты труда (ст. 135 ТК РФ).

Заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо перечисляется на указанный работником счет в банке на условиях, определенных коллективным договором или трудовым договором. Заработная плата выплачивается не реже чем каждые полмесяца в дни, установленные правилами внутреннего трудового распорядка, коллективным договором, трудовым договором (ст. 136 ТК РФ).

В соответствии со ст. 127 ТК РФ при увольнении работнику выплачивается денежная компенсация за все неиспользованные отпуска.

При невыплате полностью или частично заработной платы и/или денежной компенсации за неиспользованный отпуск работник вправе обратиться в государственную инспекцию по труду в прокуратуру и/или в суд. Рассмотрим это на примере судебной практики.

Судебная практика . Работник обратился в суд с иском, потребовав взыскать с работодателя невыплаченную заработную плату, выходное пособие, компенсацию за неиспользованный отпуск, компенсацию за задержку выплаты заработной платы, а также расходы на оплату услуг представителя, которые составили 10 тыс. руб. Суд установил, что 29.01.2008 был заключен трудовой договор, по условиям которого истец был принят на работу на должность главного технолога. Согласно приказу о приеме на работу и трудовому договору истцу была установлена заработная плата в размере 70 тыс. руб. с учетом подоходного налога 13%. До июля 2008 г. работодатель зарплату не выплачивал совсем, а потом начислил 28 тыс. руб. 35 коп. (сумма указана за вычетом подоходного налога). Оплата была произведена наличными денежными средствами через кассу работодателя. После этого - до увольнения по сокращению штата работников 01.12.2008 - работодатель зарплату больше не выплачивал.

При увольнении сотруднику были начислены денежные средства в размере 398 957 руб. 65 коп. в том числе: выходное пособие за два месяца в размере 90 259 руб. 88 коп. компенсация за неиспользованный отпуск в размере 29 550 руб. 29 коп. и невыплаченная заработная плата за период с июля 2008 г. по 1 декабря 2008 г. включительно в размере 279 147 руб. 48 коп. (суммы указаны за вычетом подоходного налога).

Однако ни в день увольнения, ни позднее указанные денежные средства работнику выплачены не были. Работник неоднократно обращался к работодателю как устно, так и письменно с требованием выплатить причитающиеся ему денежные средства, на что работодатель постоянно обещал произвести расчет, но так этого и не сделал. Более того, размер начисленных сумм также не соответствовал действительности. Так, за июль 2008 г. ответчик не выплатил истцу заработную плату в размере 32 899 руб. 65 коп. за август, сентябрь, октябрь и ноябрь 2008 г. - в размере 60 900 руб. за каждый месяц (суммы указаны за вычетом подоходного налога).

На основании представленных доказательств Таганский районный суд г. Москвы 15.10.2009 вынес решение об удовлетворении заявленных работником требований в полном объеме.

Решение суда в подобных ситуациях довольно прогнозируемо. Не выплачивая или не полностью выплачивая заработную плату, работодатель нарушает трудовые права работника. Обратимся к нормам закона. В частности, ст. 136 ТК РФ установлено, что заработная плата выплачивается не реже чем каждые полмесяца непосредственно работнику.

В соответствии со ст. 142 ТК РФ работодатель несет ответственность за задержку выплаты заработной платы и иных сумм, причитающихся сотруднику. Более того, в день прекращения трудового договора работодатель обязан произвести с работником полный расчет (ст. ст. 84.1 и 140 ТК РФ). Если же этот срок будет нарушен, то работодатель обязан выплатить задолженность по зарплате с уплатой процентов (денежной компенсации) в размере не ниже одной трехсотой действующей в это время ставки рефинансирования ЦБ РФ от не выплаченных в срок сумм за каждый день задержки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Обязанность выплаты указанной денежной компенсации возникает независимо от наличия вины работодателя (ст. 236 ТК РФ).

Мнение. Оксана Кущ-Жарко, юрист ООО "СтройКонсалт"

При этом важно знать, что денежные суммы считаются выплаченными не с момента отправки расчетных документов в банк, а с момента получения их именно работником. Часто работодатели, устанавливая в правилах внутреннего трудового распорядка дни выплаты заработной платы, считают свою обязанность по ее выплате выполненной в срок, если бухгалтерия работодателя направляет в банк расчетные документы в указанные дни.

Трудовые споры часто возникают именно по поводу выплат работникам. Причем зачастую подаваемые иски затрагивают не размер выплат, а порядок их осуществления. Вызвано это стремлением работников получить соответствующую компенсацию, связанную с нарушением их прав, например, порядка увольнения и сроков перечисления ему заработной платы и иных выплат. При этом сотрудник отнюдь не стремится восстановиться на работе, а преследует скорее меркантильный интерес - получить оплату за вынужденный прогул и компенсацию морального вреда.

Помимо указанной компенсации, работник имеет право потребовать компенсацию морального вреда (ст. ст. 151, 1099 - 1101 ГК РФ), а также оплатить расходы на услуги представителя (ст. 100 ГПК РФ).

Отметим, что на практике судебные дела о взыскании заработной платы и денежной компенсации за неиспользованный отпуск оканчиваются вынесением решения о взыскании заработной платы и компенсации в полном объеме, а компенсации за задержку выплаты заработной платы, компенсации морального вреда и компенсации судебных издержек - частично.

Если подобные вопросы рассматриваются трудовой инспекцией, то она выносит предписание о выплате причитающихся работнику сумм заработной платы и/или компенсации за неиспользованный отпуск, а также привлекает работодателя к административной ответственности (ст. 5.27 КоАП РФ).

В подобных ситуациях работодателю можно порекомендовать только одно - полностью и в установленные сроки выплачивать работникам заработную плату и иные денежные суммы, положенные в соответствии с трудовым договором и/или локальными нормативными актами.

Удержания из заработной платы

Вопрос о порядке и размерах удержаний из заработной платы также является актуальным как для работодателей, так и для работников.

В соответствии со ст. 137 ТК РФ удержания из заработной платы работника для погашения его задолженности работодателю могут производиться:

- для возмещения неотработанного аванса, выданного работнику в счет заработной платы;

- для погашения неизрасходованного и своевременно не возвращенного аванса, выданного в связи со служебной командировкой или переводом на другую работу в другую местность, а также в других случаях;

- для возврата сумм, излишне выплаченных работнику вследствие счетных ошибок, а также сумм, излишне выплаченных работнику в случае признания органом по рассмотрению индивидуальных трудовых споров вины работника в невыполнении норм труда или простое;

- при увольнении работника до окончания того рабочего года, в счет которого он уже получил ежегодный оплачиваемый отпуск, за неотработанные дни отпуска.

В свою очередь, если работодатель выплатил работнику заработную плату в большем размере (в том числе при неправильном применении трудового законодательства или иных нормативных правовых актов, содержащих нормы трудового права), взыскать ее он не может. Исключениями будут:

- счетная ошибка;

- если органом по рассмотрению индивидуальных трудовых споров признана вина работника в невыполнении норм труда или простое;

- если заработная плата была излишне выплачена работнику в связи с его неправомерными действиями, установленными судом.

Общий размер всех удержаний при каждой выплате заработной платы не может превышать 20%, а в случаях, предусмотренных федеральными законами, - 50% заработной платы, причитающейся работнику (ст. 138 ТК РФ).

Помните, что в случае нарушения требований закона о порядке и размерах удержаний работник вправе обратиться в инспекцию по труду, прокуратуру и суд.

Судебная практика. Работник обратился в суд с иском к работодателю, потребовав взыскать компенсацию за задержку выплаты заработной платы, компенсацию морального вреда, расходы на оплату услуг представителя. Суд установил, что стороны заключили трудовой договор 01.02., по условиям которого работник был принят на должность главного инженера. Заработная плата согласно трудовому договору и приказу о приеме на работу ему была установлена в размере 120 тыс. руб. Она выплачивалась наличными через кассу, о чем истец расписывался в расходных ордерах. За февраль и март г. зарплата истцу была выплачена в полном объеме. За апрель г. работнику была выплачена заработная плата только в размере 60 тыс. руб. несмотря на то что работник отработал полный месяц (все рабочие дни). На вопрос о причинах выплаты заработной платы не в полном объеме генеральный директор пояснил, что это удержание штрафа за невыполнение должностных обязанностей. При этом каких-либо дисциплинарных взысканий на работника не налагалось. После обращения работника в суд работодатель выплатил незаконно удержанную часть заработной платы в размере 60 тыс. руб.

На основании этого Замоскворецкий районный суд г. Москвы вынес решение от 27.09. о частичном удовлетворении заявленных работником требований: взыскать с работодателя в пользу работника компенсацию за задержку выплаты заработной платы в размере 637,14 руб. компенсацию морального вреда в размере 1000 руб. расходы на оплату услуг представителя в размере 12 тыс. руб.

Подобных дел в районных судах немало. Работодатель штрафует сотрудника, не подозревая, что делать этого не имеет права. В соответствии со ст. 135 ТК РФ заработная плата работнику устанавливается трудовым договором. Статьей 136 ТК РФ установлено, что при выплате заработной платы работодатель обязан в письменной форме извещать работника о составных частях заработной платы, размерах и основаниях произведенных удержаний, а также об общей денежной сумме, подлежащей выплате. Все удержания производятся только в случаях, предусмотренных ТК РФ и федеральными законами (ст. 137 ТК РФ), и штраф не подпадает под перечисленные случаи.

Обратите внимание: трудовым законодательством вообще не предусматривается возможность налагать штрафы на работников. ТК РФ приводит четкий перечень дисциплинарных взысканий - замечание, выговор и увольнение (ст. 192).

Мнение. Радмила Хосаева, юрист ООО "Прогресс"

Некоторые работодатели полагают, что штрафы относятся к материальной ответственности, однако это мнение ошибочно. Действительно, согласно ст. 22 ТК РФ работодатель имеет право привлекать работников к дисциплинарной и материальной ответственности в порядке, установленном ТК РФ и иными федеральными законами. Причем он может одновременно налагать и дисциплинарную, и материальную ответственность.

Несмотря на то что штраф выражен в материальной форме, он не является мерой материальной ответственности. Так, согласно ч. 1 ст. 238 ТК РФ работник обязан возместить работодателю причиненный ему прямой действительный ущерб. Что это такое? Прямой действительный ущерб - это реальное уменьшение наличного имущества работодателя или ухудшение состояния указанного имущества (в том числе имущества третьих лиц, находящегося у работодателя, если последний несет ответственность за сохранность этого имущества), а также необходимость для работодателя произвести затраты либо излишние выплаты на приобретение, восстановление имущества либо на возмещение ущерба, причиненного работником третьим лицам.

Федеральная служба по труду и занятости в Письме от 19.10.2006 N 1746-6-1 к прямому действительному ущербу отнесла недостачу денежных или имущественных ценностей, порчу материалов и оборудования, расходы на ремонт поврежденного имущества, выплаты за время вынужденного прогула или простоя, суммы уплаченного штрафа. Так, вследствие невыполнения генеральным директором своих должностных обязанностей государственная инспекция по труду наложила на организацию по ч. 1 ст. 5.27 КоАП РФ штраф в размере 45 тыс. руб. В этом случае штраф был наложен на работодателя по вине сотрудника, соответственно, сумма штрафа является прямым действительным ущербом, который может быть взыскан с работника.

В любом случае одно невыполнение или неполное выполнение работником своих должностных обязанностей не может причинить работодателю вред. По общему правилу в соответствии со ст. 233 ТК РФ материальная ответственность наступает за ущерб, причиненный работником в результате виновного противоправного поведения (действий или бездействия) (ч. 1). Каждая из сторон трудового договора обязана доказать размер причиненного ей ущерба (ч. 2).

В п. 4 Постановления Пленума Верховного Суда РФ от 16.11.2006 N 52 "О применении судами законодательства, регулирующего материальную ответственность работников за ущерб, причиненный работодателю" указано, что для правильного разрешения дела о возмещении ущерба работником работодатель обязан доказать следующие обстоятельства:

- отсутствие обстоятельств, исключающих материальную ответственность работника;

- противоправность поведения (действия или бездействия) причинителя вреда;

- вину работника в причинении ущерба;

- причинную связь между поведением работника и наступившим ущербом;

- наличие прямого действительного ущерба;

- размер причиненного ущерба;

- соблюдение правил заключения договора о полной материальной ответственности.

Если работодателем доказаны правомерность заключения с работником договора о полной материальной ответственности и наличие у этого работника недостачи, последний обязан доказать отсутствие своей вины в причинении ущерба.

На практике работодатели в приказах (распоряжениях) о возмещении ущерба нередко ссылаются на то, что материальный ущерб наступил вследствие "недобросовестного отношения работника к исполнению им трудовых обязанностей" или, как в рассмотренном выше случае, "невыполнения должностных обязанностей". Однако организации придется не только доказать противоправное поведение работника, но также его вину и причинную связь между поведением работника и последствиями в виде имущественного ущерба для работодателя. Причем доказательства должны быть документально подтверждены.

Примером может послужить Определение Московского городского суда от 30.06. по делу N 33-19856. Суд установил, что работница (ответчица) была принята на работу в магазин (истец) на должность продавца-кассира с 01.12.2007, а с 01.11.2009 была переведена на должность старшего продавца. 05.02. она была уволена за утрату доверия по п. 7 ч. 1 ст. 81 ТК РФ. 23.12.2009, а также 08.01. в магазине прошли инвентаризации, по результатам которых были установлены недостачи. В объяснительной от 13.01. ответчица признала свою вину в недостаче товара и обязалась погасить сумму недостачи. Работодатель в качестве доказательств также представил расходные накладные с подписью уволенной сотрудницы, доказывающие, что она получала товар. Довод работницы о том, что в магазине работали другие продавцы, суд ко вниманию не принял, поскольку товарно-материальные ценности получала в подотчет лично ответчица по разовым документам и договор о бригадной материальной ответственности заключен не был. Не произвел на кассационную инстанцию впечатление и довод о том, что истцом не были обеспечены надлежащие условия охраны, что могло повлечь утрату товарно-материальных ценностей, поскольку соответствующих доказательств представлено не было. В связи с этим суд взыскал с ответчицы сумму недостачи.

Чтобы в рамках закона ограничивать работника в получении денежных средств при каких-либо нарушениях с его стороны, необходимо разрабатывать четкую систему премирования.

Мнение. Оксана Кущ-Жарко, юрист ООО "СтройКонсалт"

Добавлю, что на возможность работодателя отстоять свои права в суде при неправильных выплатах работнику существенно повлияет следующая система оплаты труда. Заработная плата работника может складываться из четкого фиксированного оклада, составляющего, например, 60 - 80% всех денежных средств, получаемых работником ежемесячно, и премий, составляющих от 20 до 40% денежных средств, также получаемых ежемесячно. При этом размер премии может утверждаться каждый месяц. В этом случае, если возникнет вопрос о размере выплаченных сотруднику средств, работодатель может апеллировать к внутренним документам (приказам и т.д.) и отстоять свою позицию, опираясь на то, что в этом месяце размер премии работнику решением администрации работодателя установлен в определенном размере.

При этом работодатель должен помнить о необходимости составления расчетной платежной ведомости по формам N Т-51 и N Т-53, утвержденным Постановлением Госкомстата России от 05.01.2004 N 1 "Об утверждении унифицированных форм первичной учетной документации по учету труда и его оплаты", которые применяются для расчета и выплаты заработной платы работникам организации. Информация в них должна соответствовать производимым расчетам, приказам о начислении и выплате премий и иных составляющих системы оплаты труда.

Спорным является вопрос о необходимости очерчивания в локальных нормативных актах критериев для оценки деятельности работника и поощрений такой деятельности. Нужно ли прописывать конкретные суммы и достижения работника, за которые он эти суммы получает, или достаточно ограничиться общими фразами "улучшение показателей деятельности", "работа в напряженных, стрессовых условиях" и т.п.

В первом случае работодатель может быть связан по рукам и ногам. Например, при указании, что "если трейдер заключит в месяц договоры на сумму 100 млн руб. то получит премию в размере 10 руб.", работник легко докажет в суде, что он имел право на премию, которую ему выплачивали регулярно, а в месяц перед увольнением - не выплатили.

Источники:

, ,

Следующие бланки:

27 июля 2024 года

Комментариев пока нет!

Ходатайство о проведении технической экспертизы

Ходатайство о проведении технической экспертизы Приказ по персоналу образец

Приказ по персоналу образец Школьная форма положение приказ президента

Школьная форма положение приказ президента Образец приказа о хранении документов

Образец приказа о хранении документов Бланк приказа на увольнение т 8

Бланк приказа на увольнение т 8

Свежие образцы